EEUU ECONOMIA

Otros 267.000 millones para estimular la economía de EEUU

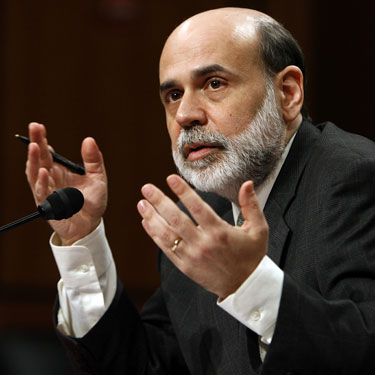

Reunión de dos días de la Reserva Federal (Fed) condicionada por la tensión en los mercados por la crisis en Europa y la debilidad de la economía en EEUU. La decisión de la autoridad monetaria estadounidense ante tanta incertidumbre es seguir con la Operación Twist (de recompra de bonos) hasta final de año, el instrumento no convencional que le permite vender deuda a corto y medio plazo para comprar letras a largo y así mantener baja la perspectiva de tipo de interés. Ben Bernanke, presidente de la Reserva Federal, ha insistido en que el banco central de EE UU está dispuesto a adoptar “medidas adicionales de estímulo” para apoyar el crecimiento de la economía y la creación de empleo si es necesario.

La Reserva Federal procedió además a revisar a la baja su previsión de crecimiento y al alza la del paro. La tasa de expansión de la economía de EEUU rondará este año el 2,15%, frente al 2,6% que anticipó en abril. Para 2013 el crecimiento repuntará al 2,5% y de ahí al 3,2% en 2014.

La perspectiva del desempleo, entre tanto, empeora. Ahora habla de una tasa de paro del 8,1% para este año, en lugar del 7,9% que dio en abril. Para el que viene seguirá cerca del 7,75% y bajará al 7,35% en 2014. Entre tanto, la inflación se moverá por debajo del 2%, lo que le da margen de maniobra para mantener su estrategia monetaria.

La recompra de bonos anunciada antes de sus nuevas previsiones, permite, por un lado, mantener baja las perspectiva de tipos de interés sin afectar a la inflación, y, por otro, seguir apoyando la economía sin necesidad de que el banco central tenga que tocar su balance, que ronda los 2,9 billones de dólares. El mecanismo, que debe movilizar 400.000 millones de dólares, expira a final de este mes. Con la ampliación podrá movilizar unos 267.000 millones de dólares. Pero extender su uso puede considerarse insuficiente para romper con la espiral negativa actual.

La institución presidida por Ben Bernanke llevaba semanas preparando el terreno. El dato de empleo de mayo sentó mal, por su debilidad. La confianza del consumidor también cae conforme se acerca el verano y lo mismo hace la producción industrial. Ante este panorama, Goldman Sachs esperaba que la Fed pudiera haber hecho algo más ya esta semana para apoyar el crecimiento económico con una variación del twist mirando al mercado inmobiliario.

Benanke espera que la extensión de la operación de estímulo dé un impulso adicional a la economía. Pero insiste que la política monetaria no debe ser vista como la panacea para solucionar los problemas actuales, es su forma de pedirle a la Casa Blanca y al Congreso que hagan también de su parte para adoptar políticas que permitan estimular la actividad económica y le generación de puestos de trabajo.

En su análisis de la economía, el equipo que dirige Ben Bernanke señala que la expansión continúa a un ritmo que califica de “moderado” y confía en que cobre fuerza de forma gradual en los próximos trimestres. Señala, sin embargo, que la mejora del empleo se frenó y que el paro sigue alto (8,2%). El argumento económico para extender el twist era, por tanto, evidente. Lo que no se esperaba es que fuera a durar tanto tiempo.

Dudas sobre su efecto

Hay dudas además sobre el efecto real de este tipo de medidas no convencionales en la economía, más allá de mantener el precio del dinero a un nivel excepcionalmente bajo. El mayor incentivo para el ciudadano y las empresas, según los analistas, pasaría por una extensión de los incentivos fiscales a los asalariados y a las pymes. Algo que debe decidir el Congreso en año electoral. La Fed si que podría lanzarse a comprar bonos corporativos.

Esta última vía sería una de las pocas opciones que le quedan para actuar, pero se considera un paso extremo para un momento de gran dificultad. La otra posibilidad es volver a activar la máquina imprimir dinero para comprar más deuda. Pero para que su efecto se note en el empleo, los bancos comerciales deben estar dispuestos a conceder préstamos. La Reserva Federal insiste que estará vigilante y que actuará en caso de necesidad.

La intención de Bernanke sigue siendo mantener los tipos excepcionalmente bajos hasta al menos final de 2014. En su última intervención en el Capitolio, el presidente de la Fed aseguró disponer de munición para actuar. Pero en este momento, con los tipos entre el 0% y el 0,25%, su principal arma es el lenguaje y como lo modula para marca el rumbo al mercado, y que no sea el mercado el que se ponga al frente del tren. Seis miembros de la Reserva Federal creen que la estrategia monetaria actual podría modificarse antes de 2014. Siete mantienen el objetivo actual y seis son partidarios de esperar a subir tipos hasta 2015. (Fuente: Sandro Pozzi, EL PAIS)